چگونگی استفاده از نوسانگرها

یک نوسانگر هر جسم یا داده ای است که بین دو نقطه حرکت می کند. به عبارت دیگر، این یک مورد است که همیشه جایی بین نقطه A و نقطه B قرار می گیرد. به زمانی فکر کنید که شما سوئیچ نوسان را روی پنکه ی برقی خود می بینید.

به اندیکاتورها به عنوان دکمه ی “روشن” یا “خاموش” فکر کنید. به طور خاص، یک نوسانگر معمولا سیگنال “خرید” یا “فروش” را تنها به استثنای زمانی که نوسانگر به وضوح در انتهای محدوده خرید / فروش است، نشان می دهد.

به نظر آشنا نمی رسد؟ Stochastic، SAR Parabolic و (Index Strength Relative (RSI همه نوسانگر هستند.

هر یک از این اندیکاتورها برای نشان دادن تغییر احتمالی طراحی شده است، جایی که روند قبلی روند خود را در پیش گرفته و قیمت آماده تغییر جهت است. بیایید نگاهی به چند نمونه از آن ها داشته باشیم.

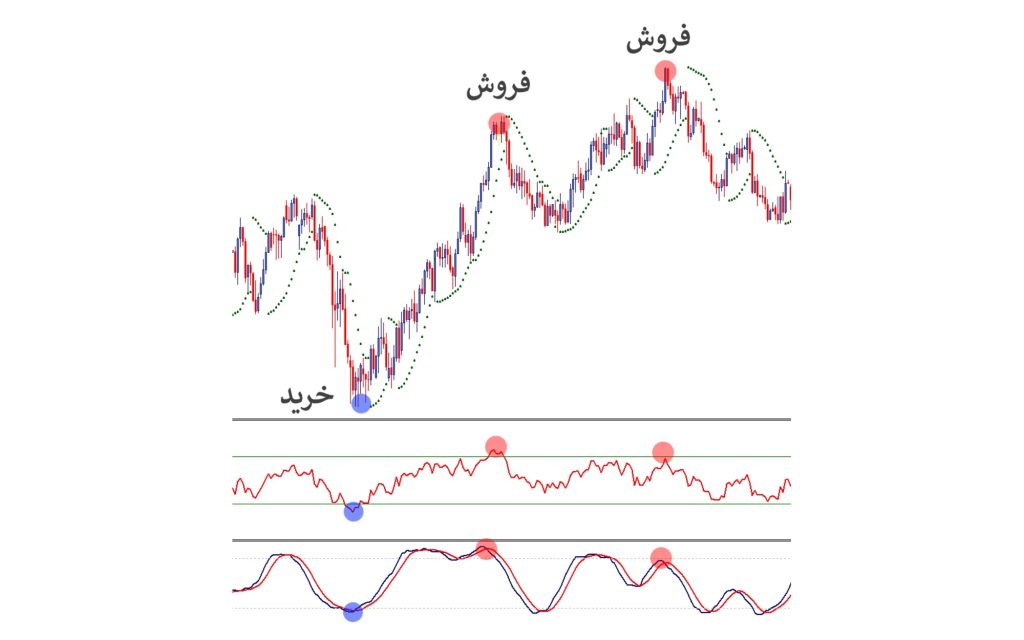

ما هر سه نوسانگر در نمودار روزانه پوند/دلار که در زیر نشان داده شده است، آورده ایم. آیا به یاد دارید که گفتیم چه زمانی با Stochastic، Parabolic SAR و RSI کار کنیم؟ به هر حال، همانطور که می توانید روی نمودار ببینید، هر سه نشان دهنده سیگنال های خرید را در پایان ماه دسامبر عرضه کردند.

با گرفتن این روند حدود 400 پیپ به دست می آورید! سپس، در هفته سوم ژانویه، Stochastic، Parabolic SAR و RSI همه سیگنال های فروش را ارائه می دهند وبا توجه به نزول طولانی 3 ماهه، اگر شما این تجارت را انجام داده بودید، می توانستید مقدار زیادی پیپ به دست آورید.

در اواسط ماه آوریل، تمام سه نوسانگر یک سیگنال فروش دیگر را به بازار عرضه کردند که پس از آن قیمت یک جهش شدید داشت. در حال حاضر بیایید نگاهی به همان نوسانگرهای پیشرو به هم ریخته بیاندازیم، فقط برای اینکه بدانید که این سیگنال ها کامل نیستند.

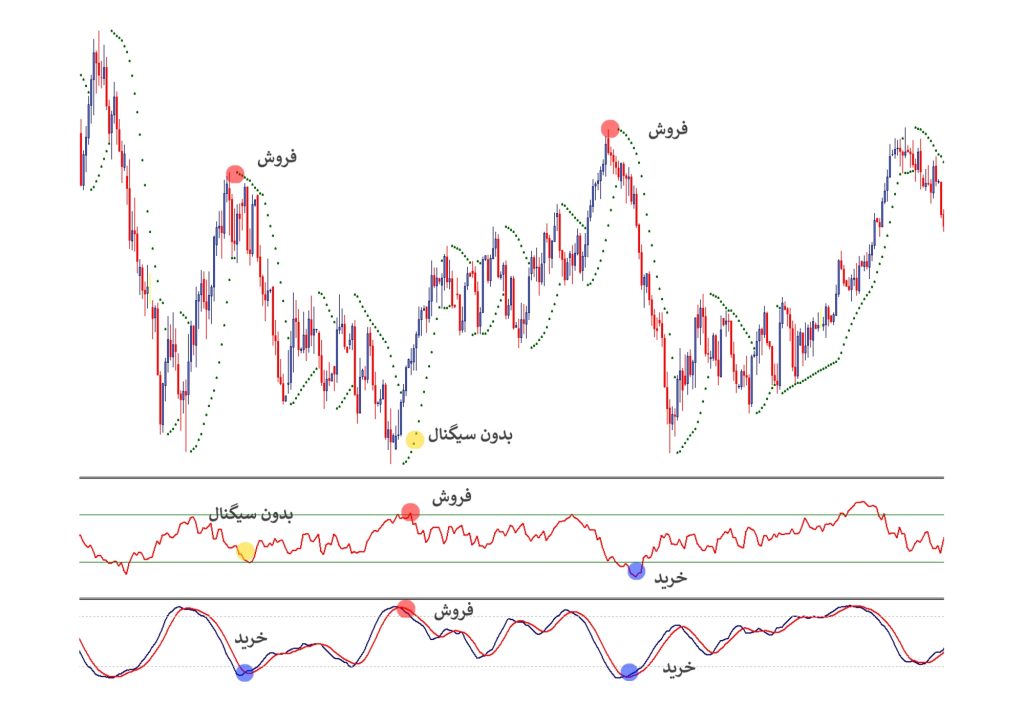

در نمودار زیر، می توانید ببینید که شاخص ها می توانند سیگنال های متضاد را ارائه دهند. به عنوان مثال، SAR Parabolic در اواسط ماه فوریه یک سیگنال فروش نشان داد، در حالی که Stochastic سیگنال دقیق مخالف را نشان داد. از کدام یک باید پیروی کنید؟

خوب، به نظر می رسد که RSI سردرگم است، از آنجایی که در آن زمان هیچ گونه سیگنال خرید یا فروش نشان نمی دهد. با نگاهی به نمودار بالا، می توانید به سرعت متوجه شوید که سیگنال های دروغین زیاد ظاهر می شوند. در طول هفته دوم ماه آوریل، هر دو شاخص stochastic و RSI سیگنال فروش می دهد و این در حالی است که SAR هیچ سیگنالی نمی دهد.

قیمت، روند صعودی خود را ازانجا ادامه می دهد و شما تعداد زیادی پیپ را از دست نخواهید داد اگر فورا وارد سفارش فروش شوید. اگردر نیمه ی ماه می، بر اساس سیگنال های stochastic و RSI عمل کنید و سیگنال های فروش SAR را نادیده بگیرید، ضرر دیگری خواهید داشت.

چه اتفاقی برای چنین مجموعه خوبی از شاخص ها افتاده است؟ پاسخ در روش محاسبه برای هر یک از آنها است.

Stochastic بر اساس محدوده بالا به پایین از دوره زمانی (در این مورد، ساعتی است)، اما برای تغییرات از یک ساعت به بعد نمی توانید روی ان حساب باز کنید. شاخص قدرت نسبی (RSI) از تغییر قیمت از یک قیمت بسته به بعد استفاده می شود. پارابولیک SAR دارای محاسبات منحصر به فرد خود است که می تواند بیشتر باعث ایجاد تضاد شود.

این طبیعت نوسانگر است. آن ها فرض می کنند که یک حرکت خاص قیمت همیشه به یک حرکت معکوس یکسان منجر می شود. باید آگاه باشید که چرا یک شاخص پیشرو ممکن است اشتباه کند، اما هیچ راهی برای جلوگیری از استفاده ی آن نیز وجود ندارد.

اگر سیگنال های مخلوطی را دریافت می کنید بهتر است از “بهترین حدس” استفاده کنید. اگر نمودار تمام معیارهای شما را ندارد ، به زور معامله را انجام ندهید!