مشخصات

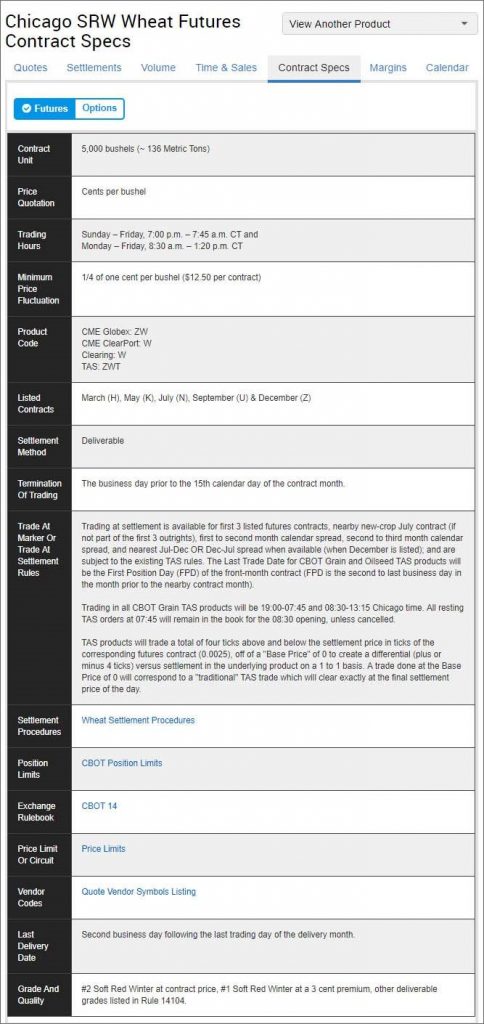

در هر قرار داد آتی، تمامی مشخصات و ویژگی های آن از جمله واحد قرارداد، قیمت به ازای هر واحد، ساعت های معاملاتی، حداقل نوسان قیمت، روش پرداخت، حل و فصل و ماه های قرار داد مشخص می شود. مشخصات مربوط به هر قرارداد در وب سایت صرافی مربوطه در دسترس است. در اینجا یک مثال برای قرار داد آتی گندم از گروه CME آورده ایم.

تاریخ انقضا

مهم است که توجه داشته باشید قراردادهای آتی دارای تاریخ انقضای خاصی هستند و اگر قبل از آن تاریخ از پوزیشن خارج نشوید و قرار داد شما بر اساس کالای فیزیکی باشد، باید کالای فیزیکی را تحویل دهید(اگر در موقعیت فروش هستید ). این به ندرت اتفاق می افتد: تخمین زده می شود که فقط 2٪ از قراردادهای آتی در واقع تحویل داده شده است، به این دلیل که اکثر ترید ها نمی خواهند این مقادیر زیاد کالاها را ذخیره، تأمین و عرضه نمایند.

اگر بعد از انقضای قراردادتان را به پایان رسانید، ممکن است بتوانید تحویل را فروش در روز کاری متعاقبا تعیین شده با پرداخت هزینه که ممکن است چند صد دلار به اضافه هزینه تعیین شده به عقب بیاندازید(30 دلار) در هر قرار داد.

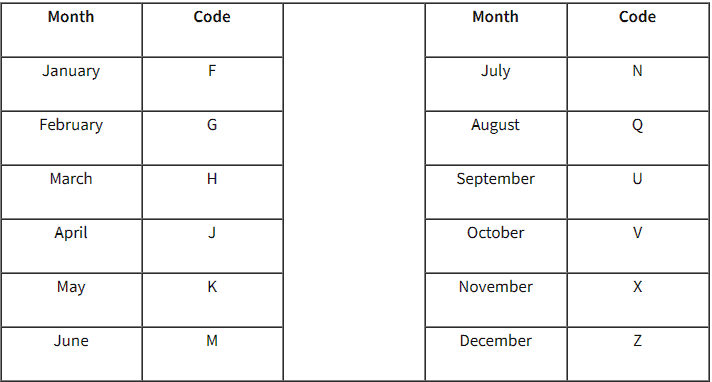

قرار داد ماه ، ماهی است قرار داد آتی در آن ماه منقضی می شود. برخی از قراردادهای تجاری هر ماه از سال را ترید می کنند، در حالی که دیگران تنها در ماه های خاصی از سال ترید می کنند. هر ماه با یک حرف نشان داده می شود، همانطور که در اینجا نشان داده شده است:

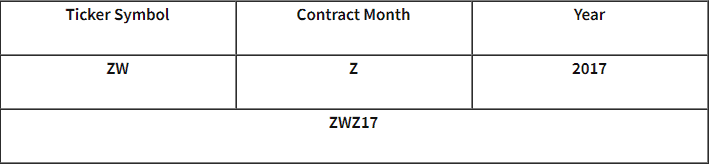

برای جلوگیری از سردرگمی، قرارداد همواره شامل نماد تیکر می شود، به دنبال آن ماه قرارداد و دو رقمی از سال است. برای مثال، کل قرارداد گندم دسامبر 2017، ZWZ17 خواهد بود:

حاشیه margin

در بازار سهام، حاشیه اشاره به قرض گرفتن پول از کارگزار خود برای خرید یک سهام، با استفاده از سرمایه گذاری به عنوان وثیقه در برابر وام، دارد. سرمایه گذاران و تریدر ها برای افزایش قدرت خرید خود از حاشیه استفاده می کنند تا بتوانند وارد پوزیشن های بزرگتری شوند، حتی اگر آنها نتوانند به طور مستقیم آن را پرداخت کنند.

مارجین در بازارهای آتی ، جایی که آن را به یک سپرده اولیه و اساسا یک پیش پرداخت در ارزش کل قرارداد نسبت می دهند، کمی متفاوت عمل می کند. صرافی ها حداقل مقدار پولی را که باید در حساب خود برای معاملات آتی بپردازید را تنظیم میکنند. اگرچه ممکن است کارگزار شما نیاز به مقدار بیشتری برای محدودیت ریسک و خطر داشته باشد . این سپرده به عنوان حاشیه اولیه شناخته می شود و می تواند بر اساس خطر نوسانات بازار در در دوره های فراری که به عنوان مثال ممکن است نرخ حاشیه بالاتر باشد، تغییر کند.

به طور کلی، تریدر های سهام تا حاشیه 50٪ ترید می کنند که یعنی اگر شما در حساب خود 50،000 دلار دارید، می توانید به ارزش 100،000 دلار سهام ترید کنید. با این حال، نرخ های حاشیه ی قراردادهای آتی بسیار پایین تر است و شما فقط می توانید 5٪ تا 15٪ از ارزش کل قرارداد را در اختیار داشته باشید تا بتوانید ترید کنید. به عنوان مثال، تریدر های فعال معمولا معاملات آتی را ترجیح می دهند، زیرا آنها نیاز به سرمایه کمتری برای ترید های آتی در مقایسه با سهام دارند. برای مثال، یک قرارداد گندم حدود 20،000 دلار (5،000 بوشل 4 دلار) ارزش دارد، اما ممکن است تنها به 1200 دلار برای ترید نیاز داشته باشد.

در حالی که حاشیه اولیه حداقل مقداری است که شما برای وارد شدن به یک قرارداد آتی جدید نیاز دارید، حاشیه نگهداری کمترین مقدار در حساب شما است که می تواند قبل از اینکه نیاز به اضافه کردن پول بیشترداشته باشید، در حساب شما باشد. معمولا به در زیر سطح حاشیه اولیه قرار می گیرد تا ترید شما مقدار کمی از انحراف برای شما به ارمغان بیاورد. برای مثال اگر حساب شما به دلیل یک سری از زیان ها به زیر این مبلغ افت کند، کارگزار شما به شما یک علامت حاشیه ای ارسال می کند تا به شما اطلاع دهد که حساب شما پایین تر از نیاز حاشیه ی نگهداری است. هنگامی که یک تماس حاشیه ای ایجاد می شود، باید حساب خود را بلافاصله به سطح نگهداری بسپارید. در صورتی که این کار را نکنید، کارگزاری حق دارد موقعیت خود را به طور کامل از بین ببرد تا بتواند از هر گونه زیانی که در معرض آن قرار گرفته اید جلوگیری کند.

اهرم Leverage: شمشیر دو لبه

اهرم به شما اجازه می دهد تا به موقعیت آتی وارد شوید که ارزش آن بسیار بیشتر از چیزی است که باید پیشاپیش بپردازید. موقعیت های آتی اهرم های بسیار بالایی دارند، زیرا حاشیه های اولیه تعیین شده توسط صرافی ها مقایسه با ارزش پول نقد قرارداد مورد نظر بسیار کوچک هستند و این بخشی از دلایلی است که بازار آتی بازاری رایج ، اما همچنین بسیار خطرناک است.

اهرم همیشه به عنوان یک نسبت بیان می شود؛ به عنوان مثال، ممکن است شما به اهرم 20: 1 دسترسی داشته باشید، به این معنی که اگر شما 1000 دلار در حسابتان داشته باشید، می توانید به پوزیشنی را به ارزش 20 برابر این مبلغ یا 20 هزار دلار وارد شوید. هرچه مارجین نسبت به ارزش قرار داد های آتی کوچک تر باشد، اهرم بیشتر است.

با استفاده از اهرم، اگر قیمت ها حتی کمی بالا و پایین باشند، تغییرات سود و زیان شما نسبت به حاشیه اولیه بزرگ خواهد بود. به طور مثال، شاخص آتی سهام E-mini S & P 500 (ES) را که در 2600 ترید می شود با سپرده حاشیه ای 5000 دلار خریداری کنید. ارزش آن قرارداد 50 برابر شاخص S & P 500 است و یا 130،000 دلار در این مثال، و برای هر افزایش یا کاهش نقطه، شما می توانید 50 دلار از دست بدهید یا به دست بیاورید.

بعد از مدتی، تصور کنید که ES به 2700 افزایش پیدا کند که منجر به سود 5000 دلاری میشود. ک برای سرمایه گذاری 5000 دلاری شما بد نیست. اما قبل از اینکه شما خیلی هیجان زده شوید، در مورد آنچه اتفاق می افتد فکر کنید که اگر ES یک مقدار برابر را در جهت اشتباه و تا 2500 کاهش دهد، در این صورت، شما 5000 دلار (کل سرمایه گذاری) خود را از دست داده اید. حتی یک حرکت کوچک در قیمت می تواند منجر به زیان های بزرگ با این اهرم شود: اگر ES فقط 10 پیپ را از دست داد، شما 500 دلار یا 10٪ از سرمایه اولیه خود را از دست می دهید.

در حالی که اهرم باعث می شود تا پوزیشن های بزرگتری را ترید کنید، مهم است که به یاد داشته باشید که اهرم هر دو سود و زیان را افزایش می دهد. این را در نیز در نظر داشته باشید که زمانی که شما با اهرم ترید می کنید و به منظور جلوگیری از تلفات خود از حد ضررو حد سود، استفاده کنید.

قیمت گذاری و محدودیت ها

قیمت گذاری قرارداد های آتی همانند قیمت گذاری همان آیتم ها در بازار نقدی است. واحد های قیمت گذاری نیز دقیقا مشابه است، اونس برای طلا، بشکه برای نفت، پیپ برای شاخص و غیره ….

بر خلاف سهام که با سنت حرکت می کنند، قراردادهای آتی دارای حداقل قیمت نوسانات هستند و به عبارت دیگر حداقل مقدار می تواند آنها را به بالا یا پایین حرکت دهد. این حداقل ها می تواند توسط صرافی های آتی ایجاد شده اند و به عنوان “تیک” شناخته می شوند. به عنوان مثال، حداقل نوسان قیمت برای شاخص قرارداد ES 0.25 پپ از شاخص است. بنابراین قرارداد می تواند از 2.600.00 به 2600.25 حرکت می کند. هر “تیک” 12.50 دلار ارزش دارد و در مورد ES، چهار تیک برابر با یک پیپ و یا 50 دلار است.

برخی از قراردادهای آتی خصوص دارای محدودیت های قیمت هستند که هدف آنها خنثی کردن وحشت خرید و فروش است. محدودیت های قیمت توسط صرافی ها تعیین می شود و مشخص می کند که قیمت ها چگونه در طی یک جلسه معاملاتی یا حتی در ساعات خاصی از روز به عنوان یک مقدار دلار یا یک درصد، تعیین می شود. برخی قراردادها دارای محدودیت های بالایی و پایین تری هستند، در حالی که برخی دیگر محدودیت هایی برای حرکت های نزولی دارند. آنها ممکن است بر اساس قیمت بسته شدن روز گذشته یا برخی عوامل دیگر باشد. به طور مثال، محدودیت قیمت E-mini S & P 500 بر اساس میانگین قیمت (VWAP) مقدماتی قرارداد ES قرارداد بین ساعت 2:59:30 تا 3:00 بعد از ظهر است.

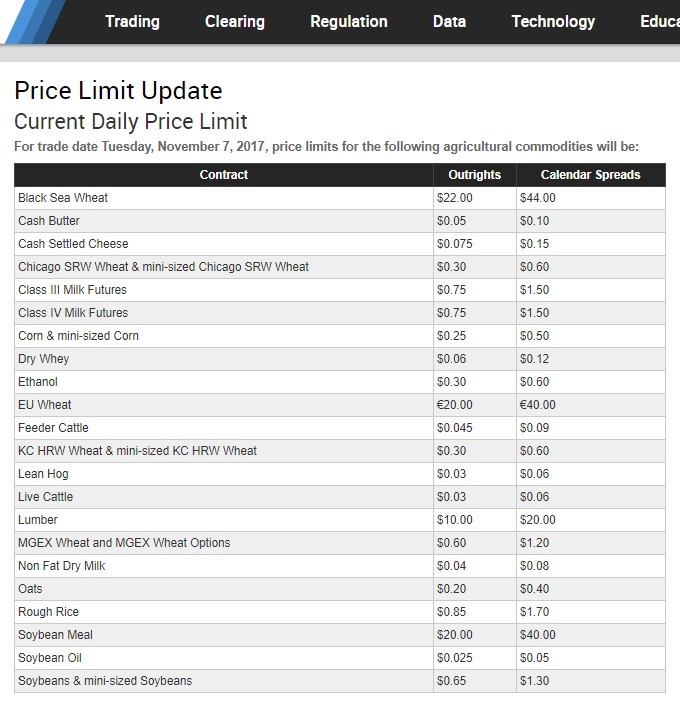

در این جا یک مثال از محدودیت را آورده ایم. فرض کنید که محدودیت قیمت برای ذرت در هر بوشل 0.25 دلار است و قیمت بسته شدن روز قبل 3.48 دلار (348 دلار بر اساس کنوانسیون مبادله) بوده است. مرز بالایی قیمت امروز برای ذرت، به ترتیب 3.73 دلار و مرز پایین 3.23 دلار خواهد بود. اگر در هر لحظه در طول روز قیمت قراردادهای آتی ذرت به مرز برسد، صرافی ها ترید روزانه ذرت را متوقف می کنند. روز بعد، مرزهای جدید با اضافه کردن و تفریق 0.25 دلار به پایان روز قبل محاسبه می شود. هر روز ذرت می تواند تا 0.25 دلار افزایش یا کاهش یابد تا قیمت تعادلی پیدا شود. از آنجایی که اگر قیمت ها به محدودیت های روزانه خود برسند ترید متوقف می شود، ممکن است این اتفاق زمانی بیفتد که شما قادر به نقد کردن پوزیشن آتی خود نباشید. نمودار زیر یک مثال از محدودیت های قیمت را نشان می دهد که توسط گروه CME برای کالاهای کشاورزی در تاریخ 7 نوامبر 2017 تعیین شده است. محدودیت های قیمت محصولات کشاورزی تعیین شده توسط گروه CME در ماه نوامبر 2017.

صرافی می تواند محدودیت های قیمت را در صورت لزوم اصلاح کند. برای مبادله غیر معمول نیست که محدودیت های قیمت روزانه را در ماه انقضای قرارداد (تحویل یا ماه نقطه) منسوخ کند. این به این دلیل است که در طول این ماه، اغلب معاملات در حال تغییر است، زیرا فروشندگان و خریداران سعی می کنند تا بهترین قیمت ممکن را قبل از انقضای قرارداد بدست آورند.

برای جلوگیری از مزایای غیرمنصفانه، CTFC و مبادلات آینده نیز محدودیت هایی را برای تعداد کل قراردادهایی که هر یک از طرفین می توانند از آن تجارت کنند، اعمال می کنند. این ها به عنوان محدودیت های موقعیت شناخته می شوند و در نظر گرفته می شوند تا بازارهای منصفانه و پایدار را حفظ کنند.

صرافی ها می توانند محدودیت های قیمت را در صورت لزوم تغییر دهند و این امر برای صرافی ها غیر معمول نیست که محدودیت قیمت های روزانه را در ماهی که قرار داد منقضی می شود، تغییر دهند. این به این دلیل است که در طول این ماه، اغلب معاملات در حال تغییر است، زیرا فروشندگان و خریداران سعی می کنند تا بهترین قیمت ممکن را قبل از انقضای قرارداد بدست آورند.

برای جلوگیری از مزایای غیرمنصفانه، CTFC و مبادلات آینده نیز محدودیت هایی را برای تعداد کل قراردادهایی که هر یک از طرفین می توانند در آن تجارت کنند، اعمال می کنند. اینها به عنوان محدودیت های پوزیشن شناخته می شوند و برای ایجاد و حفظ بازارهای منصفانه و پایدار در نظر گرفته می شوند.